Chứng Từ Bảo Hiểm Trong Xuất Nhập Khẩu Là Gì?

Trong quá trình xuất nhập khẩu hàng hóa, chứng từ bảo hiểm đóng vai trò quan trọng trong việc bảo vệ lợi ích của các bên tham gia giao dịch. Nhưng chính xác chứng từ bảo hiểm trong xuất nhập khẩu là gì? Hãy cùng Xuất Nhập Khẩu Lê Ánh tìm hiểu trong bài viết dưới đây.

1. Chứng từ bảo hiểm trong xuất nhập khẩu là gì?

Chứng từ bảo hiểm trong xuất nhập khẩu là một loại giấy tờ quan trọng, chứng minh việc hàng hóa đã được bảo hiểm chống lại các rủi ro trong quá trình vận chuyển từ nơi xuất khẩu đến nơi nhập khẩu.

Chứng từ này cung cấp bảo vệ tài chính cho người gửi hàng hoặc người nhận hàng trong trường hợp hàng hóa bị hư hỏng, mất mát hoặc các sự cố khác xảy ra trong quá trình vận chuyển.

Các đối tượng chứng từ bảo hiểm hàng hóa xuất nhập khẩu:

- Công ty bảo hiểm: Đây là bên chịu trách nhiệm thu phí bảo hiểm và đối mặt với rủi ro, cam kết bồi thường thiệt hại trong khuôn khổ đã được thỏa thuận.

Thông thường, các tổ chức này là các doanh nghiệp chuyên nghiệp trong lĩnh vực bảo hiểm. Tại Việt Nam, một số ví dụ điển hình bao gồm Bảo Việt, Bảo Minh, và PJICO.

- Người mua bảo hiểm (hay Người được bảo hiểm): Là cá nhân hoặc doanh nghiệp trả phí bảo hiểm, chịu ảnh hưởng trực tiếp từ thiệt hại và được nhận bồi thường từ công ty bảo hiểm (đây thường là các nhà nhập khẩu hoặc xuất khẩu)

- Tài sản bảo hiểm: Chính là hàng hóa xuất nhập khẩu được đảm bảo an toàn trong quá trình vận chuyển. Đây là đối tượng mà hợp đồng bảo hiểm nhằm bảo vệ.

- Rủi ro bảo hiểm: Các rủi ro được bảo hiểm là những mối nguy cụ thể đã được nhận diện và thỏa thuận trong hợp đồng.

- Phí bảo hiểm: Đây là số tiền mà người được bảo hiểm phải thanh toán để đổi lấy sự bảo vệ từ nhà bảo hiểm. Phí này được xem như là không hoàn lại, vì nó dựa trên nguyên tắc chia sẻ rủi ro giữa nhiều người tham gia.

- Giá trị bảo hiểm: Là ước lượng giá trị của hàng hóa hoặc tài sản được bảo hiểm, quyết định mức độ bồi thường trong trường hợp xảy ra thiệt hại.

- Số tiền bảo hiểm: Đây là lượng tiền cụ thể mà hợp đồng bảo hiểm cam kết bồi thường, có thể chỉ bằng một phần của giá trị tài sản, tùy thuộc vào sự thỏa thuận giữa hai bên và khả năng tài chính của người mua bảo hiểm.

Thông qua việc hiểu rõ vai trò và trách nhiệm của mỗi bên tham gia, các doanh nghiệp có thể lựa chọn được gói bảo hiểm phù hợp nhất, đảm bảo an toàn cho hàng hóa và giảm thiểu rủi ro trong quá trình xuất nhập khẩu.

2. Nội dung của chứng từ bảo hiểm hàng hóa xuất nhập khẩu

Chứng từ bảo hiểm thường được phát hành bởi một công ty bảo hiểm, có thể bao gồm các thông tin sau:

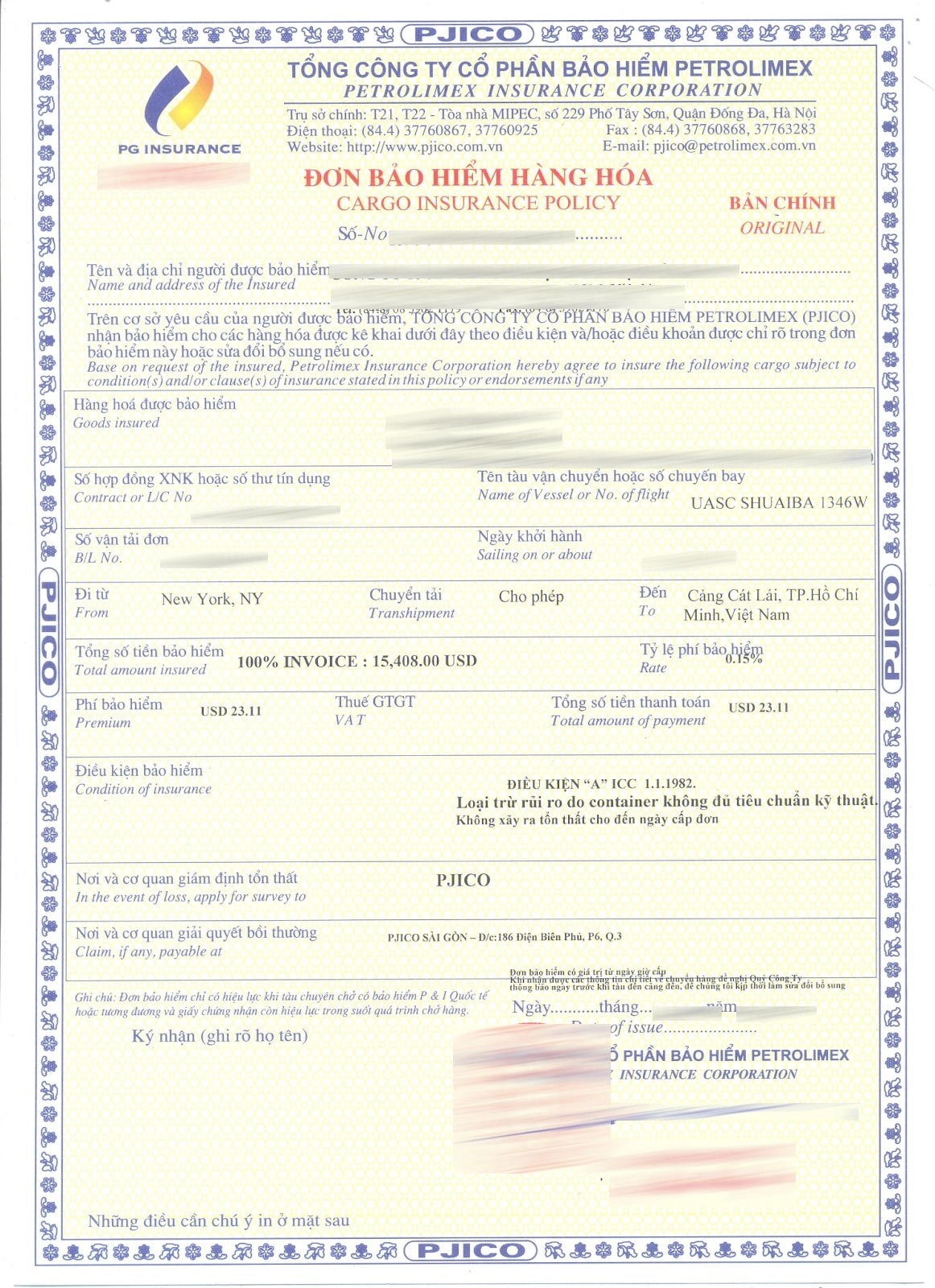

Mẫu đơn bảo hiểm hàng hóa xuất nhập khẩu

Mẫu đơn bảo hiểm hàng hóa xuất nhập khẩu

- Tên của người gửi và người nhận hàng: Điều này xác nhận rằng bảo hiểm được mua cho lô hàng cụ thể giữa hai bên này.

- Mô tả hàng hóa: Cung cấp chi tiết về loại hàng hóa đang được vận chuyển, bao gồm trọng lượng, số lượng, và, trong một số trường hợp, giá trị của hàng hóa.

- Phạm vi bảo hiểm: Liệt kê các loại rủi ro mà bảo hiểm sẽ bảo vệ chống lại, chẳng hạn như hỏa hoạn, tai nạn, thất lạc, trộm cắp, tổn thất do thời tiết, v.v.

- Giá trị bảo hiểm: Số tiền mà công ty bảo hiểm sẽ trả nếu xảy ra rủi ro được bảo hiểm.

- Thời hạn bảo hiểm: Chỉ rõ khoảng thời gian mà bảo hiểm là hợp lệ, thường bắt đầu từ thời điểm hàng hóa được gửi đi cho đến khi chúng đến được địa điểm cuối cùng.

- Điều khoản và điều kiện: Chi tiết các quy định, nghĩa vụ của các bên liên quan, và cách thức xử lý khi có sự kiện bảo hiểm xảy ra.

Chứng từ bảo hiểm đóng một vai trò quan trọng trong thương mại quốc tế bởi vì nó giảm thiểu rủi ro tài chính cho cả người bán và người mua.

- Đối với người mua, nó đảm bảo rằng họ có thể được bồi thường nếu hàng hóa bị hư hỏng hoặc mất mát trong quá trình vận chuyển.

- Đối với người bán, việc này giúp bảo vệ họ khỏi những yêu cầu bồi thường có thể phát sinh do thiệt hại hoặc mất mát hàng hóa.

3. Các loại chứng từ bảo hiểm

Các loại chứng từ bảo hiểm hàng hóa thường gặp bao gồm:

- Giấy chứng nhận bảo hiểm (Insurance Certificate): Là loại chứng từ bảo hiểm phổ biến nhất, chứng minh rằng hàng hóa đã được bảo hiểm.

Giấy chứng nhận bảo hiểm thường được sử dụng cho các lô hàng nhỏ hoặc khi các điều khoản bảo hiểm đã được thỏa thuận trước trong hợp đồng bảo hiểm tổng.

- Hợp đồng bảo hiểm (Insurance Policy): Đây là tài liệu pháp lý cung cấp thông tin chi tiết về phạm vi bảo hiểm, các rủi ro được bảo hiểm, loại hàng hóa, giá trị bảo hiểm và các điều khoản và điều kiện khác.

Hợp đồng bảo hiểm được sử dụng cho các giao dịch lớn hoặc khi cần chi tiết cụ thể về bảo hiểm.

- Giấy yêu cầu bảo hiểm (Insurance Request/Proposal Form): Là tài liệu mà người mua bảo hiểm sử dụng để yêu cầu bảo hiểm từ nhà bảo hiểm.

Tài liệu này cung cấp thông tin cần thiết về hàng hóa, giá trị hàng hóa, loại bảo hiểm yêu cầu, và các rủi ro mong muốn được bảo hiểm.

- Giấy chứng nhận bảo hiểm tạm thời (Temporary Insurance Certificate): Được cấp khi quá trình phê duyệt bảo hiểm còn đang diễn ra hoặc khi cần bảo hiểm gấp.

Tài liệu này có hiệu lực tạm thời cho đến khi giấy chứng nhận bảo hiểm chính thức hoặc hợp đồng bảo hiểm được cấp.

- Bảng điều kiện bảo hiểm (Insurance Clauses): Là tài liệu mô tả chi tiết các điều khoản, điều kiện, loại trừ và phạm vi bảo hiểm. Các bảng điều kiện bảo hiểm thường được tham chiếu trong hợp đồng bảo hiểm hoặc giấy chứng nhận bảo hiểm, và chúng cung cấp cái nhìn tổng quan về các quyền lợi và trách nhiệm của người được bảo hiểm.

- Báo cáo tổn thất (Loss Report/Claim Form): Không phải là chứng từ bảo hiểm ban đầu nhưng rất quan trọng trong quá trình yêu cầu bồi thường. Khi hàng hóa bị tổn thất hoặc hư hại, người được bảo hiểm cần điền và nộp báo cáo tổn thất để thông báo cho nhà bảo hiểm về sự cố và bắt đầu quá trình yêu cầu bồi thường.

Các loại chứng từ bảo hiểm trên đều có vai trò quan trọng trong việc đảm bảo quyền lợi và minh bạch thông tin giữa người mua bảo hiểm và công ty bảo hiểm, giúp quá trình xuất nhập khẩu diễn ra suôn sẻ và giảm thiểu rủi ro.

Đơn bảo hiểm hay Giấy chứng nhận bảo hiểm?

Trong thời gian gần đây, việc khởi kiện các công ty bảo hiểm tại toà án liên quan đến các vấn đề bồi thường bảo hiểm đang trở nên phổ biến ở một số quốc gia. Để thực hiện hành động pháp lý này, người mua bảo hiểm cần phải sở hữu hợp đồng bảo hiểm (chỉ dựa vào giấy chứng nhận bảo hiểm không đủ để làm cơ sở pháp lý cho việc khởi kiện). Điều này nói lên rằng giấy chứng nhận bảo hiểm, về phương diện pháp lý, không mang giá trị tương đương với hợp đồng bảo hiểm do giới hạn của nó trong môi trường toà án.

Vì vậy, có ý kiến cho rằng việc yêu cầu cấp hợp đồng bảo hiểm từ công ty bảo hiểm là điều cần thiết để đảm bảo. Tuy nhiên, trên thực tế, điều này không luôn là yếu tố quyết định và có thể không cần thiết vì chi phí phát sinh mỗi lần cấp hợp đồng bảo hiểm là khá lớn.

Hơn nữa, trong trường hợp xảy ra tổn thất, việc xuất trình giấy chứng nhận bảo hiểm thường đủ để người được bảo hiểm nhận bồi thường. Chỉ trong những tình huống ngoại lệ, khi công ty bảo hiểm từ chối bồi thường một cách không hợp lý, ví dụ như do phá sản hoặc tranh chấp phức tạp cần giải quyết tại toà, thì hợp đồng bảo hiểm mới thực sự trở nên cần thiết.

Các trường hợp cần đến sự can thiệp của tòa án là khá hiếm, do đó, cả giấy chứng nhận bảo hiểm và hợp đồng bảo hiểm thường được xem xét với giá trị tương đương trong mắt các bên liên quan.

|

Cả hợp đồng bảo hiểm lẫn giấy chứng nhận bảo hiểm đều là những tài liệu quan trọng được công ty bảo hiểm cung cấp cho người được bảo hiểm. Chúng có vai trò chính trong:

|

Để được hỗ trợ về nghiệp vụ xuất nhập khẩu - logistics bạn có thể tham gia group sau: https://www.facebook.com/groups/giadinhxuatnhapkhaulogistics. Đây là Group cộng đồng, quy tụ số lượng lớn những người làm nghề, cùng chia sẻ, hướng dẫn nhau về kiến thức, kinh nghiệm thực tế. Group này cũng có sự hỗ trợ chuyên môn của các giảng viên tại Xuất nhập khẩu Lê Ánh.

4. Quy định của UCP về chứng từ bảo hiểm

UCP (Uniform Customs and Practice for Documentary Credits), là tập hợp quy tắc do Phòng Thương mại Quốc tế (ICC) phát triển, chủ yếu áp dụng cho thư tín dụng trong giao dịch quốc tế. Dù UCP không đi sâu vào chi tiết về chứng từ bảo hiểm như một số quy định chuyên biệt khác, nó vẫn cung cấp khung cơ bản cho việc sử dụng chứng từ này trong giao dịch thư tín dụng.

Xem thêm: UCP 600 trong Thanh toán quốc tế

Cụ thể, các tiêu chuẩn liên quan đến chứng từ bảo hiểm thường được đề cập trong các hệ thống quy tắc khác như Incoterms 2020/2010, cũng như các điều kiện bảo hiểm quốc tế như URDG 758 (ICC 600) và URR 725 (ICC 400). UCP 600, phiên bản UCP mới nhất, trong Điều 28, đặt ra các yêu cầu cụ thể cho chứng từ bảo hiểm như sau:

- Chứng chỉ bảo hiểm phải do công ty bảo hiểm, người bảo hiểm, hoặc đại diện của họ phát hành và ký.

- Số tiền bảo hiểm cần được chỉ rõ, và loại tiền tệ phải phù hợp với loại tiền tệ trong L/C.

- Cần ghi rõ tên và địa chỉ của bên được bảo hiểm hoặc bên nhận chuyển nhượng.

- Chứng từ phải chi tiết về thông tin lô hàng, phương tiện vận chuyển, cảng xếp và dỡ, điều kiện bảo hiểm và mức phí.

- Ngày phát hành và ngày bắt đầu hiệu lực của bảo hiểm cần được nêu rõ.

- Chứng từ phải kèm theo các điều khoản cụ thể và chung của hợp đồng bảo hiểm.

- Cần có chữ ký và dấu của người bảo hiểm hoặc đại diện của họ.

- Cần xuất trình bản gốc chứng từ nếu L/C yêu cầu.

Về số tiền bảo hiểm, UCP quy định chứng từ bảo hiểm cần chỉ rõ số tiền cụ thể và phải tương ứng với loại tiền tệ của L/C. Mức bảo hiểm tối thiểu, nếu không được chỉ định trong L/C, phải ít nhất bằng 110% giá trị CIF hoặc CIP của hàng hóa. Số tiền này cũng cần được xác định dựa trên giá trị hàng hóa được ghi trên hóa đơn hoặc số tiền thanh toán, tùy theo số nào lớn hơn.

Đơn bảo hiểm hoặc giấy chứng nhận bảo hiểm cần thể hiện rõ ngày hiệu lực không muộn hơn ngày giao hàng, đảm bảo rằng hàng hóa được bảo hiểm từ thời điểm giao hàng. UCP 600 cũng nhấn mạnh rằng chứng từ bảo hiểm phải bao gồm các điều khoản "mọi rủi ro", cho dù có ghi rõ hay không, miễn là điều khoản này được nêu rõ.

Như vậy, UCP đặt ra những yêu cầu cơ bản về chứng từ bảo hiểm trong giao dịch thư tín dụng, nhằm đảm bảo rằng hàng hóa được bảo vệ một cách thích hợp từ lúc giao dịch đến khi nhận hàng.

Xuất nhập khẩu Lê Ánh – Địa chỉ đào tạo xuất nhập khẩu thực tế số 1 Việt Nam. Chúng tôi đã tổ chức thành công các khóa học xuất nhập khẩu ở Hà Nội và TPHCM, khóa học logistics cơ bản - chuyên sâu, khóa học thanh toán quốc tế, khóa học khai báo hải quan chuyên sâu, Khóa học purchasing, khóa học sale xuất khẩu chuyên sâu hay khóa học báo cáo quyết toán hải quan... và hỗ trợ việc làm cho hàng nghìn học viên, mang đến cơ hội làm việc trong ngành logistics và xuất nhập khẩu đến với đông đảo học viên trên cả nước.

Hãy liên hệ với chúng tôi để được tư vấn chi tiết về các khóa học nghiệp vụ xuất nhập khẩu: 0904.84.8855

Ngoài các khóa học xuất nhập khẩu - logistics chất lượng thì trung tâm Lê Ánh còn cung cấp các khóa học kế toán online - offline, khóa học hành chính nhân sự chuyên nghiệp chất lượng tốt nhất hiện nay.

Thực hiện bởi: XUẤT NHẬP KHẨU LÊ ÁNH - TRUNG TÂM ĐÀO TẠO XUẤT NHẬP KHẨU THỰC TẾ SỐ 1 VIỆT NAM