Làm sao đọc hiểu và kiểm tra chính xác nội dung một L/C

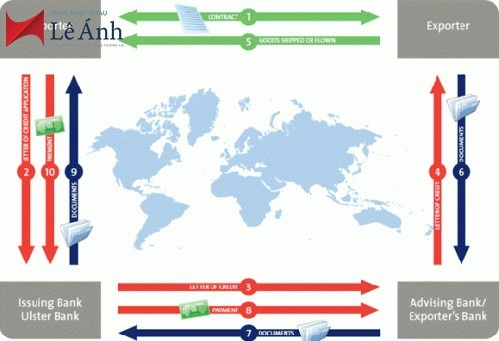

Phương thức thanh toán L/C là phương thức thanh toán quốc rất phổ biến trong xuất nhập khẩu hàng hóa bởi có tính an cao cao hơn so với các phương thức thanh toán khác. Tuy nhiên thủ tục khi làm LC khá phức tạp, việc đọc hiểu và xác định tính chính xác của một LC là điều khá khó khăn.

Vì vậy "làm sao để đọc hiểu và kiểm tra chính xác nội dung L/C" vấn đề mà giảng viên tại Xuất nhập khẩu sẽ chia sẻ qua bài viết dưới đây.

>>>>> Bài viết tham khảo: Phương thức LC (letter of credit) - thanh toán theo thư tín dụng

1. Ngày mở phương thức thanh toán L/C

- Việc mở được phương thức thanh toán L/C sẽ cho thấy khả năng thanh toán của người NK trước người XK. Do vậy, Người XK nhìn thấy L/C mới yên tâm giao hàng.

- Trong khi đó, Người NK luôn chần chừ mở L/C vì không muốn bị giam tiền/ký quỹ vào ngân hàng sớm.

- Vì vậy hai bên nên thoả thuận rõ thời điểm mở L/C, cũng như trách nhiệm trong việc chậm mở L/C dẫn đến giao hàng trễ và chế tài phạt chậm mở L/C trong hợp đồng buôn bán.

Vậy thời điểm mở L/C lúc nào là an toàn cho người XK?

Người XK phải căn cứ vào kế hoạch làm hàng của mình, để thúc giục người NK mở L/C:

- Lúc NK nguyên vật liệu

- Lúc tổ chức sản xuất/NK hàng về kho

- Lúc bắt đầu vận chuyển hàng ra cảng

- Lúc giao hàng lên tàu

- Lúc thả hàng ở cảng đến

Nhìn trình tự công việc, có thể thấy rằng, nếu người XK càng nhân nhượng thời điểm mở L/C chậm sẽ gây bất lợi cho người XK.

Thời điểm nào là an toàn cho người người NK?

- Dĩ nhiên, người NK muốn trì hoãn mở L/C càng chậm càng tốt, càng gần thời điểm hàng lên tàu càng tốt;

- Chậm chí người NK muốn trì hoãn đến lúc hàng đến đích càng tốt (gần như không bao giờ xảy ra).

Tuỳ vào sự tin tưởng của hai bên dành cho nhau mà thời điểm mở L/C có thể được cân nhắc như phân tích ở trên.

Trên phương thức thanh toán L/C, ngày mở L/C được thể hiện ở trường :31C: DATE OF ISSUE và được ghi theo kiểu Năm/tháng/ngày.

Ví dụ:

:31C: DATE OF ISSUE

180102 (tức là ngày 02, tháng 01 năm 2018)

2. Số và loại phương thức thanh toán L/C

Số L/C do ngân hàng Mở ghi.

Ví dụ:

:20: DOCUMENTARY CREDIT NUMBER

IC640910H

Loại L/C thường là loại Huỷ ngang hoặc Không Huỷ ngang. Nếu không có mục này, L/C được hiểu là L/C Không huỷ ngang.

Ví dụ:

:40: FORM OF DOCUMENTARY CREDIT

IRREVOCABLE

3. Tên và địa chỉ của các bên liên quan

* Tên ngân hàng Mở

:52A: ISSUING BANK:

Trường hợp sử dụng L/C xác nhận, ở mục này sẽ ghi tên ngân hàng Mở với tiêu đề như trường :51A bên dưới.

:51A: APPLICANT BANK:

Lúc này, trên L/C sẽ xuất hiện thêm tên của một ngân hàng nữa, đó chính là ngân hàng Xác nhận hay ngân hàng Hoàn trả = ngân hàng Trả tiền. (sẽ hiểu rõ ở phần L/C xác nhận).

:53A: REIMBURSING BANK

* Tên ngân hàng Thông báo

:57D: ADVISE THROUGH BANK:

* Tên người yêu cầu mở L/C: mục này ghi tên của người NK

:50: APPLICANT:

* Tên của người thụ hưởng: mục này ghi tên của người XK

:59: BENEFICIARY

4. Số tiền, loại tiền, đúng sai

:32B: CURRENCY CODE, AMOUNT.

Số tiền này ghi đúng như số tiền trên hợp đồng. Ví dụ: USD27,800.50

:39A: PERCENTAGE CREDIT AMOUNT

Vì trong hợp đồng, điều khoản số lượng có dung sai, nên số tiền trên L/C cũng phải có dung sai. L/C có thể hiện dung sai theo tỷ lệ phần trăm hoặc bằng khoản tiền lớn nhất mà người thụ hưởng được thanh toán. Nếu phương thức thanh toán L/C không ghi mục này thì ngân hàng được phép thanh toán cho một dung sai +/- 5%.

5. Thời hạn hiệu lực và nơi hết hiệu lực của phương thức thanh toán L/C

Thời hạn hiệu lực của phương thức thanh toán L/C

Là thời hạn được xác định từ ngày mở L/C cho đến ngày hết hạn hiệu lực của L/C, là ngày mà ngân hàng Mở kết thúc cam kết trả tiền của mình. Hiểu nôm na, ngân hàng Mở trả tiền xong là L/C hết hiệu lực.

Bất kì L/C nào cũng phải quy định ngày hết hạn hiệu lực trong L/C. Nếu không quy định ngày này, L/C là vô hiệu lực thực hiện.

Vì ngân hàng Mở chỉ thanh toán tiền hàng khi người XK xuất trình bộ chứng từ trong thời hạn này, nên người XK phải hết sức lưu ý khi thảo luận với người NK về mục này trong L/C.

Người XK sẽ phải tính toán để đảm bảo L/C còn hiệu lực sau khi cộng tất cả các thời gian sau:

- Thời gian chuyển L/C từ Ngân hàng Mở đến Ngân hàng Thông báo

- Thời gian Ngân hàng Thông báo kiểm tra L/C, yêu cầu tu chỉnh L/C, confirm qua lại nếu có

- Thời gian để người XK check L/C

- Thời gian để làm hàng, giao hàng.

- Thời gian chuẩn bị bộ chứng từ.

- Thời gian để gửi bộ chứng từ đến Ngân hàng Thông Báo

- Thời gian Ngân hàng Thông báo gửi chứng từ đến Ngân hàng Mở

Nơi hết hạn hiệu lực

Thường sẽ có 2 trường hợp:

- L/C ghi Ngày và nơi hết hạn hiệu lực ở nước người XK (tức là tại Ngân hàng Thông Báo)

- Ngày và nơi hết hạn hiệu lực ở nước người NK (tức là tại Ngân hàng Mở)

Người XK sẽ muốn chọn Nơi hết hạn hiệu lực ở nước người XK. Vì, lúc này người XK chỉ cần xuất trình bộ chứng từ tại ngân hàng Thông Báo là xong nghĩa vụ của mình, không cần quan tâm và sợ rủi ro ngân hàng Thông báo chậm gửi bộ chứng từ sang Ngân hàng Mở.

Nếu mục này L/C quy định trái ý người XK, người XK có thể thảo luận với người NK để người NK đề nghị ngân hàng sửa lại L/C.

Ví dụ:

:31D: DATE AND PLACE OF EXPIRY

180529 IN VIETNAM

6. Thời hạn và nơi xuất trình bộ chứng từ

- Hiểu ngắn gọn là nếu L/C quy định thời hạn và nơi hết hạn hiệu lực ở đâu thì người bán phải xuất trình bộ chứng từ ở đó và phải trong thời hạn hiệu lực của L/C. Khi kiểm tra L/C, người bán cần đối chứng 2 mục này cho khớp.

- Người bán phải tính toán xem bao nhiêu ngày là hoàn thành xong bộ chứng từ để xuất trình đúng thời hạn xuất trình cam kết trong L/C.

- Nếu hai bên không thoả thuận về điều này, thì theo UCP600, Chứng từ phải được xuất trình trong vòng 21 ngày kể từ ngày phát hành B/L và phải trong thời hạn hiệu lực của L/C. Đây cũng là lựa chọn thường thấy trong hợp đồng được thoả thuận giữa hai bên.

- Người bán có thể gặp khó khăn trong việc chuẩn bị bộ chứng từ/hoặc bộ chứng từ sẽ bị ách lại ở chỗ Ngân hàng Thông báo do phải kiểm tra/sửa chữa/làm lại nên sẽ chậm trễ dẫn tới việc người NK chậm lấy được bộ chứng từ, đồng nghĩa chậm lấy được hàng, phát sinh chi phí và gây thiệt hại cho người NK. Vì vậy, hai bên nên thoả thuận rõ thời điểm xuất trình bộ chứng từ, trách nhiệm của việc xuất trình trễ và chế tài phạt chậm xuất trình chứng từ trong hợp đồng buôn bán.

- Người NK hãy cố gắng quy định trong hợp đồng thời hạn xuất trình bộ chứng từ càng sớm càng tốt (nhưng phải theo thông lệ ngành hàng/thực tế ở nước xuất khẩu…)

Ví dụ:

- AVAILABLE WITH… BY…

:41D: AVAILABLE WITH… BY…

Mục này có nghĩa là Ngân hàng nào sẽ trả tiền cho người bán và sẽ trả bằng cách nào. Mục này phụ thuộc vào lợi ích của người bán, phụ thuộc vào loại L/C hai bên muốn sử dụng. Muốn hiểu rõ mục này, bạn đọc có thể tìm hiểu thêm ở phần các loại L/C, các nghiệp vụ trong thanh toán bằng L/C. Vài cách thực hiện có thể nêu ra ở đây:

- Thực hiện bằng cách trả ngay:

Nếu trả ngay tại ngân hàng Mở, mục này ghi: “Available with [tên ngân hàng Mở] by payment at sight”;

Nếu trả nay tại ngân hàng Trả tiền (trong trường hợp dùng L/C có xác nhận), mục này ghi “Available with [tên ngân hàng Xác nhận/ngân hàng Trả tiền] by payment at sight.”

- Thực hiện bằng cách được chiết khấu bộ chứng từ:

Nếu ngân hàng chiết khấu là ngân hàng Thông báo, thì mục này ghi: “Available with [tên ngân hàng Thông báo] by Negotiation”;

Nếu ngân hàng chiết khẩu là bất kỳ ngân hàng nào, thì mục này ghi: “Available with any bank by Negotiation”.

- Thực hiện bằng cách ký chấp nhận Hối phiếu trả chậm

Nếu bên ký chấp nhận là ngân hàng Mở thì mục này ghi: “Available with [tên ngân hàng Mở] by Acceptance”;

Nếu bên ký chấp nhận là ngân hàng Trả tiền/ngân hàng Xác nhận thì mục này ghi: “Available with [tên ngân hàng Trả tiền/ngân hàng Xác nhận] by Acceptance”.

- Thực hiện bằng cách ngân hàng Mở sẽ trả tiền chậm bằng cách phát hành một Cam kết trả tiền.

Nếu bên phát hành Cam kết trả tiền là ngân hàng Mở, thì mục này ghi: “Available with [tên ngân hàng Mở] by a payment commitment”;

Nếu bên phát hành Cam kết trả tiền là ngân hàng Trả tiền/ngân hàng Xác nhận, thì mục này ghi: “Available with [tên ngân hàng Trar tiền/ngân hàng Xác nhận] by a payment commitment”.

7. Quy định về Hối phiếu

Trong trường hợp thanh toán trả chậm bằng hối phiếu, phương thức thanh toán L/C sẽ có quy định thêm về kỳ hạn của Hối phiếu và người bị ký phát, ở trường:

:42C: DRAFTS AT… : (kỳ hạn hối phiếu)

:42A: DRAWEE: (người bị ký phát)

Ví dụ:

:42C: DRAFTS AT… :

90 DAYS SIGHT FOR 100PCT INVOICE VALUE, IN DUPLICATE

:42A: DRAWEE: (mục này có thể là tên của ngân hàng Mở hoặc ngân hàng Xác nhận-nếu dùng L/C xác nhận)

8. Cụm thông tin về việc vận tải của lô hàng

* Giao hàng từng phần

:43P: PARTIAL SHIPMENTS

* Chuyển tải:

:43T: TRANSSHIPMENT

* Cảng biển/sân bay đi

:44E: PORT OF LOADING/AIRPORT OF DEPARTURE

* Cảng biển/sân bay đi

:44F: PORT OF DISCHARGE/AIRPORT OF DESTINATION

Những mục trên đây thường ghi giống như hợp đồng

* Ngày giao hàng (hay nói chính xác là ngày giao hàng muộn nhất)

:44C: LATEST DATE OF SHIPMENT

Trên L/C sẽ ghi ngày giao hàng trễ nhất mà người XK được phép giao (chứng từ vận tải phải thể hiện đúng theo yêu cầu này).

Mục này ngân hàng Mở ghi dựa vào thoả thuận trên hợp đồng mua bán. Và đây là một trong những mục khiến chứng từ vận tải của người XK bất hợp lệ nhiều nhất. Trong hợp đồng mua bán, người XK không nên dùng những cụm từ xác định thời gian giao hàng chính xác như: “on 16th May 20xx”, mà nên dùng những cụm từ mang ý nghĩa khoảng thời gian, vừa có lợi cho người XK, vừa không sợ rủi ro chứng từ vận tải vướng bất hợp lệ của ngân hàng. Mời bạn đọc tham khảo thêm ở phần Chuẩn bị chứng từ theo phương thức thanh toán L/C.

9. Cụm thông tin về hàng hoá, số lượng, giá cả

:45A: DESCRIPTION OF GOODS AND/OR SERVICES

Phần này thường có các thông tin:

Tên hàng (bắt buộc phải có, ghi giống như hợp đồng)

Đơn giá + điều kiện bán hàng (đôi khi không có mục này)

Tổng trị giá (đôi khi không có mục này vì đã được ghi ở phần số tiền ở trường “:32B:”)

Số lượng (đôi khi không có mục này)

Dẫn chiếu số hợp đồng (đôi khi không có mục này)

10. Chứng từ yêu cầu

:46A: DOCUMENTS REQUIRED

Phần này L/C sẽ ghi dựa trên bộ chứng từ mà người NK yêu cầu người XK chuẩn bị theo hợp đồng ngoài thương. Đồng thời, ngân hàng cũng yêu cầu thêm một số quy định về chứng từ theo tập quán kiểm tra chứng từ ISBP. Phần nội dung này sẽ được trình bày cụ thể trong phần Chuẩn bị bộ chứng từ thanh toán theo phương thức thanh toán là L/C.

11. Các yêu cầu khác: Additional Requires

Hy vọng những chia sẻ về phương thức thanh toán L/C sẽ giúp bạn hiểu hơn, kiếm tra và thực hiện phương thức này chính xác hơn. Bài viết được hỗ trợ tư vấn từ giảng viên Xuất nhập khẩu Lê Ánh- chuyên gia đào tạo các lớp nghiệp vụ xuất nhập khẩu thực tế.

Nếu bạn cần tìm hiểu kĩ hơn về các phương thức thanh toán quốc tế và vận dụng vào thực tiến, bạn có thể tham gia các lớp học xuất nhập khẩu ở hà nội và tphcm tại Xuất nhập khẩu Lê Ánh. Khóa học được giảng dạy bởi đội ngũ chuyên gia trong lĩnh vực xuất nhập khẩu và Logistics đang làm việc tại các doanh nghiệp xuất nhập khẩu, logistics lớn trong nước và quốc tế.

Xuất nhập khẩu Lê Ánh – Đào tạo xuất nhập khẩu thực tế số 1 Việt Nam

Bên cạnh các khóa học xuất nhập khẩu thực tế chất lượng, trung tâm Lê Ánh còn tổ chức các khóa học kế toán, bạn có tìm hiểu thêm: Học kế toán tổng hợp ở đâu tốt nhất